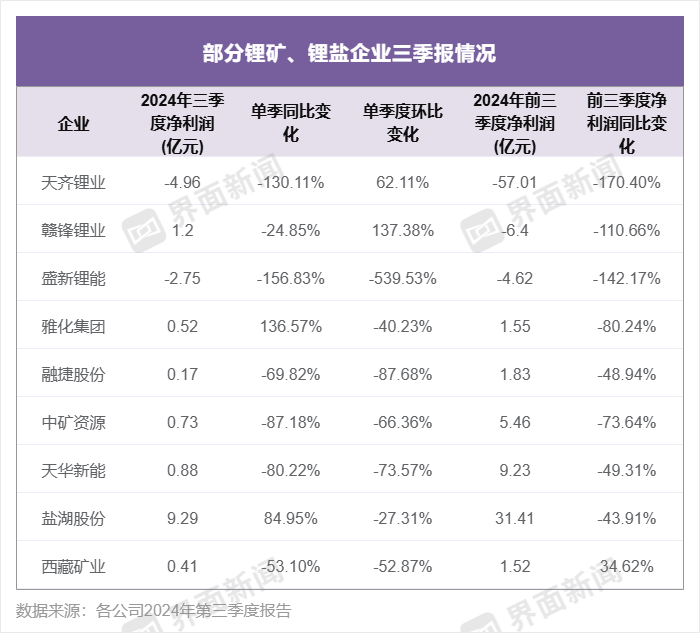

据界面新闻不完全统计,在已披露三季度业绩报告的9家锂矿、锂盐企业中,有7家三季度业绩出现下滑,其中6家企业的净利润下滑幅度超过50%。

天齐锂业(002466.SZ)和盛新锂能(002240.SZ)是唯二两家三季度亏损的企业。其中,天齐锂业三季度亏损了4.96亿元,盛新锂能则亏损了2.75亿元。这两家企业同时也是单季度净利润同比下滑幅度最大的企业,分别同比减少了130.11%和156.83%。

对于业绩的下滑,天齐锂业和盛新锂能都提到了同一个原因——锂产品价格下降。这个原因几乎出现在了此次统计的每一家企业的三季报中。

受供需失衡影响,国内锂电产业链从材料到电芯的价格自去年起一路下跌。以锂电产业链价格的风向标碳酸锂为例,其价格在去年自年初的50万元/吨以上,跌至年末10万元/吨附近,整体跌幅超过八成。

进入2024年,碳酸锂价格继续下探,但跌幅有所收窄,目前碳酸锂价格已处在偏低位震荡。

据上海钢联最新数据,11月1日,电池碳酸锂均价报7.4万元/吨,较年初下跌35.14%,较去年同期下滑近六成。

尽管市场环境低迷,也有个别企业实现了盈利增长。

三季度,雅化集团(002497.SZ)实现净利润0.52亿元,同比增长136.57%;盐湖股份(000792.SZ)净利润达9.29亿元,同比增加84.95%。

这两家企业共同之处在于,在锂盐业务之外均有其他业务支撑。

其中,雅化集团除锂业务外还有民爆业务。上半年,在该公司锂业务毛利率大幅下滑18.48个百分点至1.4%时,民爆业务的毛利率同比提升了3.99%,达35.57%。能够对企业整体业绩起到一定支撑作用。

盐湖股份在锂盐业务之外还有氯化钾业务,该公司指出,今年1-9月,公司氯化钾产量和销量均保持稳定,且市场价格、需求方面也保持稳定。

值得一提的是,此次统计的企业中近八成三季度净利润较二季度出现下滑,只有天齐锂业、赣锋锂业(002460.SZ)环比实现正向增长。其中天齐锂业净亏损额环比减少了62.11%,赣锋锂业扭亏为盈,净利润增长了137.38%。

天齐锂业曾在业绩预告中指出,控股子公司泰利森化学级锂精矿定价机制与该公司锂化工产品销售定价机制出现了时间周期的错配,导致公司前三季度业绩出现阶段性亏损。

今年以来,其向泰利森新采购的锂精矿价格逐步降低,随着新购低价锂精矿逐步入库及库存锂精矿的逐步消化,各基地生产成本中耗用的化学级锂精矿成本正逐步贴近最新采购价格,锂精矿定价机制的阶段性错配也逐步减弱。

盛新锂能今年三季度净利润环比大幅减少了539.53%。除受锂电新能源行业持续低迷影响外,该公司在针对在2024年9月30日存在减值迹象的资产进行减值测试,计提了相应的资产减值准备。此外,三季度美元汇率波动导致了该公司确认汇兑损失增加。

从前三季度净利润情况来看,天齐锂业、赣锋锂业、盛新锂能仍处于亏损状态,其余企业均实现盈利。但与去年同期相比,几乎所有企业前三季度的净利润都出现了下滑。

展望后市,富宝资讯锂原料分析师刘晓敏指出,11月初举办的两会预计对宏观面会有所提振,且11月下游排产好于预期,盘面修复预期差,基差指数持续走强,锂价获得向上的动力。11月中下旬产业去库,12月因为是公司财务收尾,锂盐采购力度会减少,预计价格会承压下行。

据鑫锣咨询锂电研究员钱艺判断,在2024年剩余的两个月里,碳酸锂价格将主要在7万-8万元/吨之间震荡,难以超过8.5万元/吨。

从中长期来看,刘晓敏认为,虽然上游产业出清正在加快,但以目前的成本供给曲线看,明年的累库压力更大,仍需要更大的产业出清力度以及需求增量带动产业去库,进而带动基本面好转以及价格的改善。

钱艺指出,产能出清可分为两部分,一部分为新上项目和在建项目的产能出清,另一部分为在产项目的产能出清。

“新上项目和在建项目成本高、前期资金压力大,往往会最先停产观望。这在今年前三季度已经能看到的,澳洲一些小矿、阿根廷新建项目,都有这种情况。在产项目的产能出清目前还比较少,只有江西、非洲少数的低品矿有这种情况,还不足以修复平衡表。”

谈及锂盐价格何时能够得到真正改善,钱艺表示,现在谈还太早,当前行业仍处于产能过剩阶段,产能出清至少要到2026年才能看到效果。

还没有评论,来说两句吧...