转型中的大润发迎来业绩扭亏。

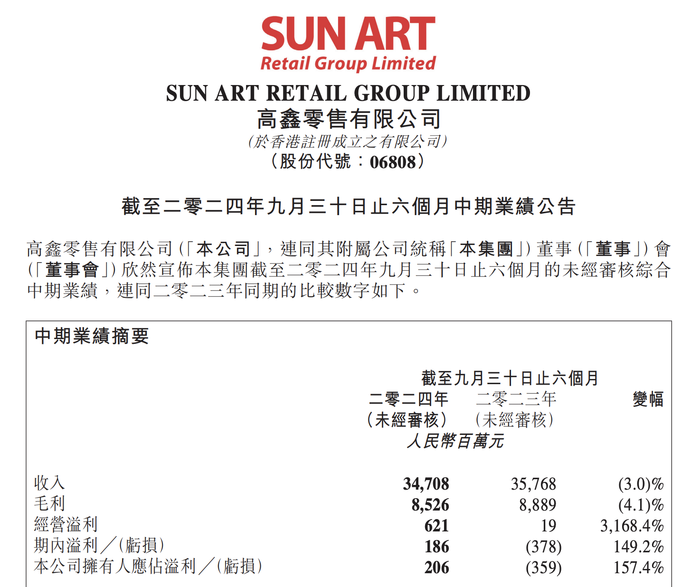

11月12日,大润发母公司高鑫零售发布了截至2024年9月30日止2025财年中期业绩报告。公告显示,报告期内高鑫零售集团共实现营收340.08亿,同比357.68亿下降2.96%,相对年度13.3%的营收下降,降幅有收窄;归属公司股东净利润2.06亿,同比-3.59亿提升157.4%,盈利状况极大改善。

回顾高鑫零售业绩表现,其在2022年-2023年的中报中分别亏损0.69亿元与3.59亿元,去年一整年亏损达16.68亿元。

最新财报里从收入来看,报告期内高鑫零售商品销售收入331.86亿,同比342.25亿减少10.39亿,降幅3.0%。下滑的主要原因包括关闭长期亏损门店,以及淘菜菜及天猫共享库存业务等供应链业务收缩。

闭店导致高鑫零售租金收入同比减少0.35亿至15.08亿,降幅2.3%。

同店销售增长0.3%,财报称主要来自客单价的增长,低价策略及商品策略提升用户心智,驱动笔单件增加,用户黏性提升;同时线下营收表现逐步回暖企稳,在线新渠道及自有APP成为推动同店销售增长的主动力。

此外,财报数据显示,报告期内毛利85.26亿,同比88.89亿减少3.63亿,降幅4.1%,因此,利润的增长仍主要来自于费用的节约。

值得注意的是,财报中高鑫零售点名了大润发Super店的成效,截至报告期结束,大润发Super已在上海、江苏、安徽、浙江、山东、吉林、湖北、甘肃、四川及广东全国10个省市开出30家门店,表示自我调改后业绩表现大幅提升,同店销售实现中高单位数增长。

大润发Super店为2020年阿里巴巴派驻的前CEO林小海上任时推出的店型之一,相比传统大润发卖场,Super店将门面面积缩小至1500平-3000平,商品控制在5000-8000款,定位是大店覆盖不到的社区夹缝位置,配合大润发大店一起联动占领二三四线区域市场,或是大店暂时无法开店区域,突出浓缩版和精品版大润发的业态差异化价值。

高鑫零售未具体透露该店型的具体线级分布,不过截至报告期结束,其大卖场及中型超市(即Super店)中6.4%位于一线城市,18.1%在二线,其余近8成门店则位于三线及以下地区。

对比此前两年的中型门店数量,高鑫零售对大润发Super店的拓店速度也有所加快。截至2022年9月30日,该店型共有门店10家,2023年9月30日新增9家至19家。到最新中报的2024年9月,数量达30家,即过去一年高鑫零售新开11家大润发Super店。

速度的提升也意味着该模型已经跑通。“大润发Super将极致效率作为核心策略,已经实现展店标准化、商品标准化、人员标准化、营运标准化。”高鑫零售在财报中表示,大润发Super店已成为第二增长曲线,也将成为集团未来的展店动力,承担公司在未来回归高线城市的希望。

此外,用以对标山姆、Costco的M会员店也得到拓展,报告期内公司已在扬州、常州、南京、常熟、嘉兴及无锡开出6家门店,现共有门店6家。

与零售业同行一样,此前几年的业绩压力下高鑫零售在过去的主要动作是转型,包括对传统卖场进行改造,与开辟上述新业态。开新店之余,它关闭了多家大卖场店,2023年1月至今,至少有13家大润发闭店或宣布闭店,涉及湖南、江苏、湖北、四川等多个省份。

同时它也启动了对商品结构的调整,比如通过推出自有品牌、降价、网红商品和营销文案,希望挽回线下客流。其财报显示,目前高鑫零售研发自有品牌商品已有100余款,以大润发独家或与品牌商合作独家定制为核心的商品已推出170款,低价系列推出产品超1100款,这些令线下门店“客数逐步企稳,笔单件小幅增长”。

从对大润发Super店与M会员店的定调来看,高鑫零售此后的方向瞄准了社区化与商品精选化。

这也正是如今零售业的集体动作,在过去的三年里,永辉超市亏损达80亿元,为实现扭亏也进行了业务调整,同样包括关闭业绩不理想的门店,以及优化商品结构。上海联华超市等区域超市品牌也在通过调改自救。对于传统零售企业而言,这也会更加考验其对社区消费喜好的洞察,以及商品选品等供应链把控能力。

转型之中的高鑫零售也正面临来自外界的审视。

今年9月,高鑫零售于港交所发布“收购及合并”公告,10月再度公告披露了可能的自愿有条件要约及恢复买卖的相关信息,表示阿里与有意要约人的讨论仍然“正在进行”,引发外界对大润发究竟会被卖给谁的猜测。

今年3月,林小海辞任高鑫零售CEO,由高鑫零售元老级人物沈辉接任。截至目前,市场仍在等待迈入新阶段的高鑫零售最终落子方向。

还没有评论,来说两句吧...